Já lhe aconteceu ter de repetir o número de contribuinte várias vezes porque o comerciante não o entendeu? Há um cartão que facilita a comunicação na hora de apresentar a sua identificação fiscal. E nem precisa de sair de casa para o obter.

Por norma, quando compramos algum produto há alguém atrás do balcão que nos questiona se queremos fatura com número de contribuinte. Se o cliente assim o quiser, terá de debitar o seu NIF. No entanto, de certeza que já lhe aconteceu ter de repetir o número mais do que uma vez, até porque não são só dois ou três algarismos. Quer uma solução? Vamos a isso.

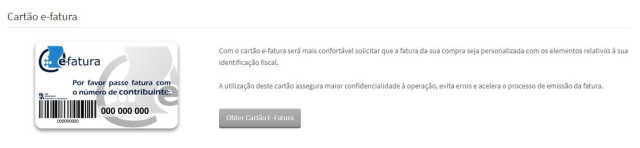

Já viu alguém na fila do supermercado a entregar um cartão no momento em que lhe é pedido o NIF? Pois bem, trata-se do cartão e-fatura, que pode ser obtido no Portal das Finanças.

“Em ambientes mais congestionados e com ruído ambiente como são os centros comerciais, os restaurantes e as grandes superfícies, o cartão e-fatura facilita a comunicação dos dados da sua identificação fiscal, no momento da emissão da sua fatura. Este cartão torna o processo mais confortável, assegura a confidencialidade dos seus dados e elimina os erros de comunicação”, explica a Autoridade Tributária (AT) numa nota explicativa sobre o cartão.

Como o obter? É simples. Basta aceder ao Portal das Finanças e fazer ‘login’ com as suas credenciais de acesso – o NIF e a senha. Depois, deve aceder ao separador ‘consumidor’ e no final dessa página deverá aparecer-lhe uma ligação para ‘obter o cartão e-fatura’.

Pode imprimir uma nova versão do cartão sempre que assim o desejar. © Reprodução do site do Portal das Finanças

Pode imprimir uma nova versão do cartão sempre que assim o desejar. © Reprodução do site do Portal das Finanças

Quando seleciona a opção para obter o cartão, ser-lhe-á aberto um documento PDF no qual o seu cartão já tem o seu número de contribuinte. Os passos seguintes? Imprimir, recortar e plastificar. Se o perder, pode voltar a repetir o processo.

Apesar da comodidade, deve saber que este cartão funciona apenas como um método auxiliar e, por este motivo, “o comerciante é obrigado a emitir a fatura, não podendo condicioná-la à apresentação do cartão e-fatura ou de qualquer outra identificação fiscal”, esclarece a AT.

Pode imprimir uma nova versão do cartão sempre que assim o desejar. © Reprodução do site do Portal das Finanças

Pode imprimir uma nova versão do cartão sempre que assim o desejar. © Reprodução do site do Portal das Finanças